フリーランスになると、今までお給料から天引きされていた医療保険や年金などは全て自分で手続きし、全額自己負担しなければなりません。その上、老後や万が一に受けられる社会保障が会社員に比べかなり手薄いです。

「自由な働き方ができるから」と勢いで何も知らずにフリーランスの世界に飛び込めば、将来の生活が危うくなる可能性もあるでしょう。フリーランスとして生きるなら、社会保障は軽視できません。

そこで今回は、フリーランスに必要不可欠な社会保障の知識について徹底解説していきます!

・フリーランスと会社員の社会保障はどう違うのか

・社会保障のアップグレード方法や節約術

フリーランスの社会保障について知っておきたい…。

会社員よりも待遇が悪くなるのかな…。

将来に備えるためにはどうすればいいんだろう…。

こう考えていた方は、ぜひ参考にしてみてください!

こちらから今すぐ無料で受け取る▼

フリーランスが加入必須な社会保障2つ

まず、フリーランスが加入必須な社会保障を2つ紹介します。

- 国民健康保険

- 国民年金

独立後すぐに手続きが必要な社会保障でもあるので、しっかりチェックしておきましょう!

1.国民健康保険

国民健康保険は、自営業者や退職者、無職者とその人の家族のために自治体が運営する公的医療保険です。

公的医療保険は職業に応じいくつかの種類が存在しますが、会社員の「健康保険」、国家・地方公務員の「共済組合」、船員の「船員保険」などに該当しない全ての人は、この国民健康保険へ加入しなければなりません。

会社員や公務員からフリーランスに転職するなら、原則として退職日の翌日から14日以内にお住まいの市区町村窓口で国民健康保険への加入手続きを行いましょう!

手続き時に必要な持ち物は以下の通りです。※自治体により異なる場合があるのでご注意ください

- 印鑑

- 本人確認書類

- 健康保険資格喪失証明書または離職票

- 保険料の引き落とし口座が確認できるもの

- マイナンバーが確認できる書類(加入する人全員)

国民健康保険の手続きが遅れると、加入すべき日に遡って保険料を支払う必要があるうえ、保険証が無いままだと医療費を一旦全額自己負担しなければなりません。万が一に備えるためにも、手続きは早めに済ませてください!

なお、国民健康保険は世帯単位での加入が必須であり、保険料は世帯全体の年収で決まります。

保険料の計算方法は自治体や家族構成により異なるので、気になる方はお住まいの市区町村ホームページや役所窓口で確認しておきましょう。

2.国民年金

国民年金は、日本に住む20歳以上60歳未満の方すべてに加入が義務付けられている社会保障制度です。

老後の「老齢年金」をはじめ、若くても障害を負ったときの「障害年金」、亡くなったときの「遺族年金」を受け取るためには、保険料を必ず納めなければなりません。

また、日本の年金制度は国民のライフスタイルによって「第1号被保険者」「第2号被保険者」「第3号被保険者」と区別されていますが、それぞれ加入できる制度や保険料は以下の通りです。

| 第1号被保険者 | 第2号被保険者 | 第3号被保険者 | |

|---|---|---|---|

| 対象者 | 自営業者・学生・無職など | 会社員・公務員など | 第2号被保険者に扶養されている配偶者 |

| 加入制度 | 国民年金 | 国民年金・厚生年金 | 国民年金 |

| 保険料 | 月額16,610円※令和3年度 | 標準報酬月額×18.3% | 自身での負担なし |

これまで会社員や公務員だった人は第2号被保険者に該当し、「厚生年金」に加入して「厚生年金+国民年金」を給料から天引きかつ会社と折半で納めていたはずです。

しかしフリーランスになると第1号被保険者となり、厚生年金の加入資格を失うため、国民年金に切り替えて全額自己負担しなければなりません。

会社を退職したら市区町村の役所窓口へ以下を持参して、国民年金の加入手続きを行ってください。

- 印鑑

- 本人確認書類

- 年金手帳または基礎年金番号通知書

- 口座引き落としを希望する場合:通帳+銀行印

- クレジットカード納付を希望する場合:クレジットカード

- 離職・退職証明書または、健康保険喪失証明書、雇用保険被保険者離職証明書等

国民年金の加入手続きも原則として退職日から14日以内とされているので、健康保険の切り替えと同時に済ませておくと良いでしょう。

なお、フリーランスになったばかりで国民年金の納付がどうしても難しい場合、申請すれば以下のような免除・猶予制度を受けられます。※将来の老齢年金が少なくなる可能性があります

- 保険料免除制度

- 保険料納付猶予制度

原則として前年所得が一定額以下である必要がありますが、相談次第では現状の収入で判断してもらえるケースも少なくありません。

困ったときは勝手に未納を続けるのではなく、市区町村の年金窓口へ一度相談に出向いてみてくださいね!

フリーランスが加入できない社会保障

次に、フリーランスが加入できない社会保障についてもチェックしておきましょう。

- 雇用保険

- 労災保険

あとから「知らなかった!」とならないために、理解を深めておいてください。

1.雇用保険

雇用保険は、失業したときや休業中に以下のような所得保障・再就職支援を受けられる社会保障制度です。

- 失業手当

- 技能習得手当

- 就業促進手当

- 育児休業給付金

- 介護休業給付金

このように、雇用保険には様々な保障や手当てがありますが、これは法人や個人事業主に雇われて働く人へ向けた制度なので、事業主であるフリーランスは加入できません。

つまりフリーランスが仕事を失ったり、子育てや介護で休業したりしても一切手当ては受け取れないということ。どんな事情であれ、仕事を休めば収入がゼロになるのです。

今後フリーランスになるなら、万が一に備えてある程度の貯蓄は必要かもしれませんね…。

2.労災保険

労災保険は、仕事中や通勤途中に発生した出来事が原因で引き起こすケガや病気、障害、死亡などに対して保険が給付される社会保障制度です。

雇用保険と同じく労働者が対象の保険なので、誰にも雇用されていないフリーランスは適用されません。

ただし例外として、以下7つの事業を行っており、尚且つ労働者を雇用しないフリーランスには特別加入が認められています。

- 自動車を使用して行う旅客又は貨物の運送の事業(個人タクシー業者や個人貨物運送業者など)

- 建設の事業(大工、左官、とび職人など)

- 漁船による水産動植物の採捕の事業(7に該当する事業を除く)

- 林業の事業

- 医薬品の配置販売事業

- 再生利用の目的となる廃棄物などの収集、運搬、選別、解体などの事業

- 船員法第1条に規定する船員が行う事業

エンジニアやWebデザイナーなど、上記の事業に該当しないフリーランスは残念ながら労災保険に加入できません。

仕事中に不慮の事故があった時のことを考えるなら、労災保険の代わりとなるような任意保険に自分で加入しておきましょう!

フリーランスと会社員における社会保障の違い

フリーランスと会社員の社会保障に関する違いをまとめると、以下の通りです。

| フリーランス | 会社員 | |

|---|---|---|

| 健康保険 | 国民健康保険※全額自己負担 | 健康保険※会社と折半 |

| 雇用保険 | なし | あり |

| 労災保険 | なしor特別加入 | あり |

| 年金 | 国民年金のみ※全額自己負担 | 厚生年金+国民年金※会社と折半 |

| 退職金 | なし | 原則あり |

一言で言うと、フリーランスは会社員に比べ社会保障の特典がかなり少ないです。

特に大きな違いがある「健康保険」と「年金」について、以下で詳しくチェックしていきましょう。

フリーランスと会社員は健康保険の料金も特典も違う!?

まずは健康保険についてですが、フリーランスの「国民健康保険」と会社員の「健康保険」では、保険料も特典も異なります。

| フリーランス | 会社員 | |

|---|---|---|

| 保険料の計算 | 前年の世帯年収で決まる | 給与額で決まる |

| 保険料の支払い | 全額自己負担 | 会社が半額負担 |

| 家族が増えた場合の保険料 | 増額する | 変わらない |

| 医療費 | 原則3割負担 | 原則3割負担 |

| 出産手当金 | もらえない | もらえる |

| 傷病手当金 | もらえない | もらえる |

保険料については収入やお住まいの自治体、健康保険の場合は会社がどの健康保険組合に所属しているのかなど様々な要素で決まるため一概には言えません。しかしフリーランスは家族(扶養者)が増えると保険料も値上がりするうえ、全額自己負担です。

さらに、出産前42日と出産後56日の間に仕事を休んだ場合に支給される「出産手当金」、病気やケガで就業できない場合に支給される「傷病手当金」も、フリーランスは一切受給できません。

保険料が半額負担で済み、家族が増えても値上がりせず、いざというときの備えも用意されているのが会社員の健康保険。対して保険料の負担が大きく、嬉しい特典もないのがフリーランスの国民健康保険です。

フリーランスは会社員に比べ年金受給額が少ない!?

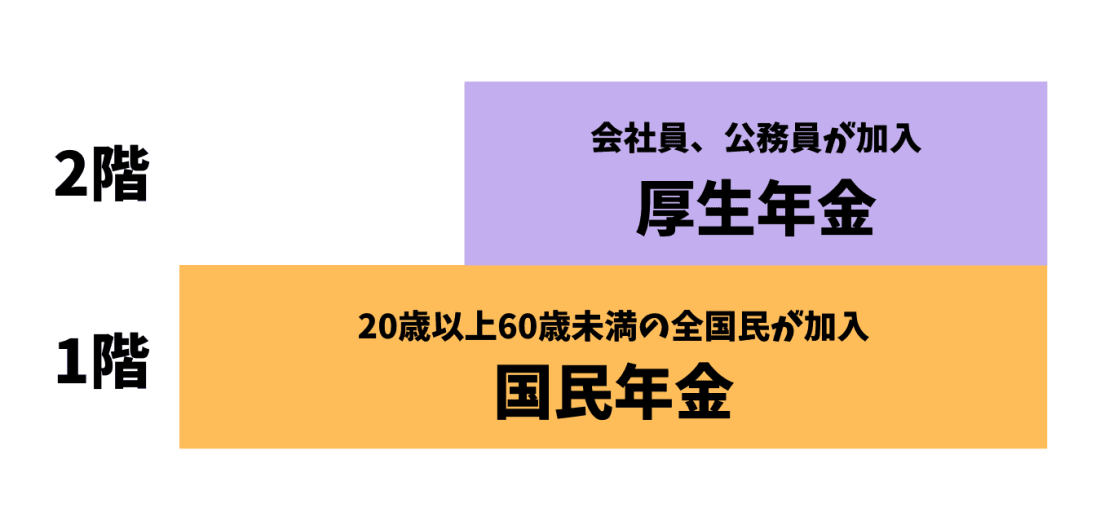

次に年金ですが、そもそも日本の公的年金制度は「国民年金」と「厚生年金」の2階建て構造になっています。

会社員は「厚生年金+国民年金」に加入する分、将来も2種類の年金を受給可能です。しかも、フリーランスに比べ保険料は割高であるものの、会社が半額負担してくれます。

対してフリーランスが加入できるのは「国民年金」のみであり、全額自己負担なうえ会社員のように将来の年金受給額に上乗せはありません。

なお、厚生労働省が公表する厚生年金加入者の老齢年金受給額は以下の通りです。※40年間加入して月収換算約42.8万円を受け取っている場合

- 国民年金;月額約6.5万円

- 厚生年金:月額約9.1万円

- 受給額合計:約15.6万円

これがフリーランスだと、国民年金の6.5万円しか受け取れません。

フリーランスとして生きていくのであれば、老後に備えて自分自身でしっかり準備していく必要があるでしょう。

将来の年金額を増やすためにフリーランスが利用できる社会保障3つ

厚生年金の上乗せ給付を受けられないフリーランスは、自力で老後に備えるしかありません。

会社員との格差を少しでも解消するなら、以下のような制度を活用してみましょう!

- 国民年金基金

- 個人型確定拠出年金iDeCo(イデコ)

- 小規模企業共済

節税にもつながる制度なので、ぜひチェックしてみてください。

1.国民年金基金

国民年金基金は、一定の掛金を負担すれば、厚生年金のように自力で年金を2階建て構造にできる制度。つまり国民年金に上乗せして受け取れる年金です。

国民年金基金に加入するメリットは主に以下の通り。

- 掛金により将来の年金額が確定する

- 掛金が払込期間終了まで一定額

- 掛金は全額社会保険料控除となる

- 自由にプランを設計できる

- 一生涯受け取れる終身年金

国民年金基金の掛金額は加入時の年齢や性別、プランにより異なりますが、上限は月額6万8,000円までとされています。掛金は全額社会保険料控除となるので、節税対策としても有効でしょう。

なお、国民年金基金に加入できるのは以下に該当する方です。

- 国民年金に加入する20歳以上60歳未満の第1号被保険者の方

- 60歳以上65歳未満の方や海外居住者で国民年金に任意加入している方

一旦加入すると基本的に脱退できませんが、小額からでも始められるのでぜひ活用してみてくださいね。

2.個人型確定拠出年金iDeCo(イデコ)

個人型確定拠出年金iDeCo(イデコ)は、金融商品を運用して60歳以降に受け取れるタイプの年金制度。

毎月の積立金や運用する商品は自分で選択でき、フリーランスの場合は月額5,000円〜上述した国民年金基金とあわせて6万8,000円まで積み立てが可能です。

また、通常金融商品を購入すると利益に対して高い税率がかかりますが、iDeCo(イデコ)の場合は運用期間中の運用益に課税されません。さらに、積立金は「小規模企業共済等掛金控除」として全額控除されるうえ、満期時の受け取り金も「退職所得控除」または「公的年金等掛金控除」として控除対象となります。

「今年は多く稼いだから掛金も増やそう!」といったように、iDeCo(イデコ)を上手く活用すれば将来の保証を手厚くしながら節税にもなり一石二鳥でしょう。

ただし注意点として、iDeCo(イデコ)は受け取り時期がくるまで実際の給付額が分かりません。あくまでも金融商品の一種なので運用リスクがあるうえ、手数料や口座の管理料も必要です。※金融機関により異なります。

iDeCo(イデコ)は「ハイリスク・ハイリターンでもいい」「+αの年金として貯めたい」と考える人におすすめでしょう。

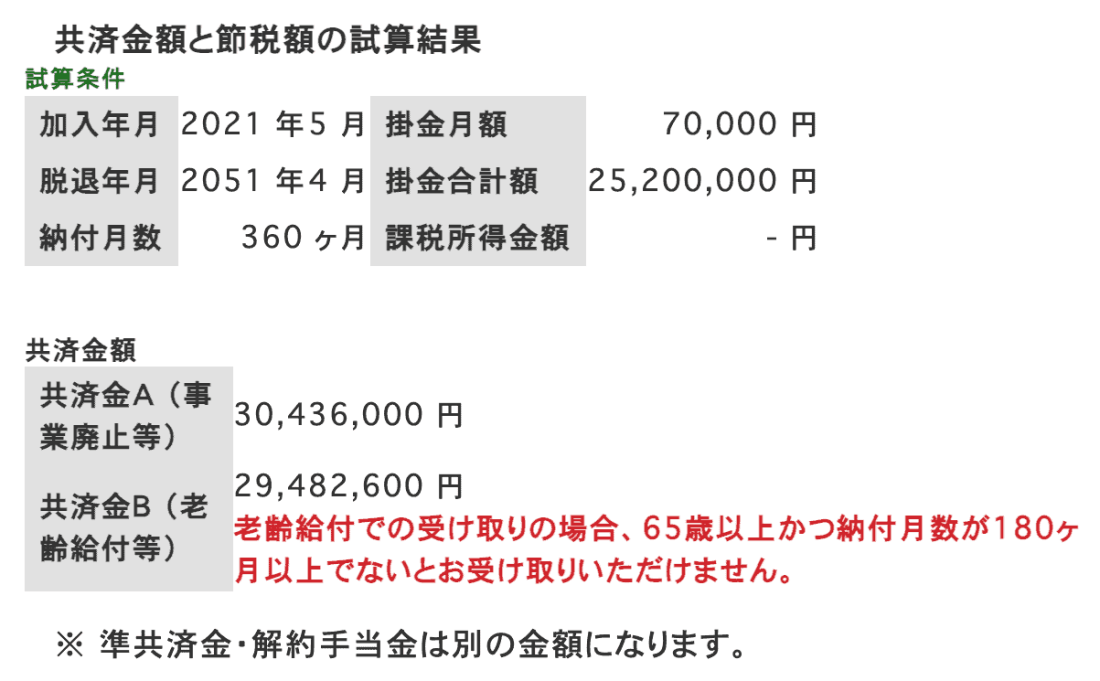

3.小規模企業共済

小規模企業共済は、自営業者のために用意された退職金積立制度。毎月掛金を積み立てれば、事業を辞めたときにまとまったお金を一括または分割で受け取れます。

小規模企業共済のメリットは、主に以下の3つ。

- 銀行に預けるよりも高金利

- 掛金額は1000〜70,000円まで自由に設定可能

- 掛金は小規模企業共済等掛金控除として全額控除される

日本銀行が公表する銀行普通預金の平均金利は0.001%とされているのに対し、小規模共済は約1%〜1.5%の高金利です。※2021年現在

仮に毎月7万円を30年間貯め続けたとすると、貯蓄額は「7万円×12ヶ月×30年間」で2,520万円ですが、普通預金の場合だと単純計算で利息は1万円にも満たしません。

これが小規模企業共済なら、一括で受け取る場合で約3,040万円。同じ金額を積み立てても、普通預金より約500万円多い利息がつくのです。

さらに掛金は全額控除され、最高額の7万円なら年間で84万円。同じ金額を経費で落とすのは難しいですが、小規模企業共済なら大きな節税効果を得ながら将来に備えられます。

「退職金や十分な年金を受け取れないから貯蓄を頑張ろう!」と思うのであれば、普通預金より小規模企業共済を利用して、効率的かつお得に貯めるのが得策だと言えるでしょう。

フリーランスの社会保障料を節約する方法

フリーランスは会社員に比べ社会保障料が割高になりやすいですが、以下の方法を実践すれば節約につながる可能性があります。

- 扶養に入る

- 健康保険組合に加入する

- 健康保険を任意継続する

1.扶養に入る

フリーランスになったばかりで収入が少ないなら、家族や配偶者の「健康保険」で扶養に入るのが一番お得です。健康保険は、被扶養者に対して一切保険料がかかりません。

健康保険で扶養に入るための条件は以下の通りです。

- 年収が130万円未満かつ被保険者の年収の2分の1未満であること

- 被保険者が三親等以内であること

扶養に入れば健康保険独自の出産育児一時金なども受け取れますし、あなたが被扶養者になったからといって被保険者に負担はありません。健康保険に加入する家族がいて条件に該当するうちは、遠慮せず扶養に入れてもらいましょう。

なお、年金の保険料についても厚生年金加入者の被扶養者になれば「国民年金」の負担が0円になりますが、こちらは配偶者しか扶養に入れません。

年収や同居の有無など細かい条件も定められているので、事前にしっかりチェックしておいてくださいね!

2.国民健康保険組合に加入する

フリーランスは、国民健康保険の他に「国民健康保険組合」へ加入する手もあります。

国民健康保険組合に加入するメリットとしては、保険料が収入に限らず定額であるケースが多いこと。高収入なフリーランスほど、国民健康保険より保険料を節約できる可能性があるでしょう。

例えばフリーランスが該当する可能性の高いのは文芸や美術、著作などの活動に従事する人向けの「文芸美術国民健康保険組合」ですが、月額保険料は以下の通りです。※令和3年度

- 組合員:21,100円

- 家族:1人11,600円

- 介護保険料:5,200円※満40歳〜64歳のみ

国民健康保険料はお住まいの地域や家族構成により異なるため一概には言えませんが、目安として所得が300万円を超えるなら文芸美術国民健康保険組合のほうがお得になると考えられます。

収入の増加により保険料の金額が気になるようになってきたら、自分が該当する国民健康保険組合を探し、加入を検討してみると良いでしょう。

3.脱サラの場合は健康保険を任意継続する

脱サラなどでフリーランスになった場合、「任意継続」を使えばサラリーマン時代と同じ健康保険に継続加入できます。

そもそも国民健康保険料は前年の収入で決まるので、脱サラすると1年目の保険料はサラリーマン時代の給料で計算されます。つまり高収入だった人はとんでもない金額を請求される可能性があるということ。

任意継続すれば会社が負担してくれていた半額分も自分で支払うことになるため保険料が跳ね上がりますが、それでも国民健康保険より安くなるケースは少なくありません。

サラリーマン時代に高所得だった人はあらかじめ国民健康保険に加入した場合の保険料を調べ、任意継続とどちらがお得か慎重に判断しましょう!

まとめ:フリーランスは自力で社会保障を充実させよう!

以上、フリーランスが加入必須な社会保障は、国民健康保険と国民年金です。とはいえこの2種類だけでは会社員に比べ受けられる保障が手薄いうえ、将来も安心できるとは言えません。

会社員との格差を解消するなら、厚生年金代わりの国民年金基金、退職金代わりの小規模企業共済など、+αの社会保障制度を上手く活用していきましょう。

フリーランスになったからには、何もかも自己管理が基本です。

頑張って稼ぐのも大事ですが、社会保障の理解も大事です。万一の備えについても、しっかりと考えておいてください!

安心して暮らすためにも、加入すべき制度について知っておきたいな…。