フリーランスになって仕事が順調に回り出すと、気になり始めるのは税金のことです。

「あんまり稼ぎ過ぎると来年の税金がたっぷり請求されそう・・・もし払えなかったらどうしよう!?」なんて不安になったりしていませんか。

稼いでも経費を調整すれば大丈夫!という考えの人もいますが、どの領収書が経費になるのか、無駄遣いでしかないのか、フリーランスになりたてでは判断が難しいですよね。フリーランスの仕事は不安定になりがちですから、無駄な出費は控えたいところです。

しかも会社員と違って、もしもの時の資金繰りや老後の資産形成についても、自分で調べて、判断して、備える必要があります。

「毎年の納税にすら頭を悩ませているのに、老後のことまでは気が回らないよ・・・」という人も少なくないはずです。

この記事では、フリーランスが将来のことを考えて積み立てたり、資産を運用したりしながらできる節税の方法をご紹介します。

なんらかの節税対策を既に始めている人も、この機会に見直せる部分がないか確認してみましょう。

節税とは、法律の範囲内で支払う税金を少なくすること

今まで学生や会社員だった人にとって、節税は馴染みのない言葉ですよね。しかしフリーランスになると、お金に関することをしっかり学んで、自分の身を守らなければなりません。節税は、売上を伸ばすことと同じくらい大切なことなんです。

ここでまず、節税という言葉を理解しておきましょう。節税とは、法律の想定する範囲内で、支払う税金を少なくすることをいいます。もし法律に抵触すると脱税です。処罰の対象になってしまいます。節税のつもりが完全にアウトな脱税だった・・・なんて悲惨なことが起こらないよう、フリーランスは正しい節税対策を学ぶ必要があります。

しかもしっかり節税を学ぶと、びっくりするほど大きな税制のメリットに気付けたりするんですよ。

フリーランス(副業含)の人は

・小規模企業共済

・経営セーフティ共済

を絶対押さえておくこと。理由は、小規模共済と経営セーフティ共済だけで年間最大324万円も控除が増えるから。

控除が増える

↓

所得が減る

↓

納める税金が減少!ただでさえ不利な立場だから税制のメリットは最大限活かすべし

— とっとこランサー (@Tottokolancer) August 20, 2019

控除とは、課税の対象となる所得額から差し引かれる金額のことを指しています。課税対象外になる金額が300万円も増えるケースがあるなんて、驚きです。どうやったらこんなにお得になるのか、知りたくなりますね。

初心者でも導入しやすい節税対策から順番に紹介していきましょう。

難易度別フリーランスの節税対策

初心者向け節税対策3選

フリーランスの基本中の基本の節税:青色申告

(引用元:一般社団法人 全国青色申告会総連合)

お手軽度:★★★★★

おトク度:★★★

対象:フリーランスで活躍する全員

開始手続:その年の3月15日まで、もしくは事業開始の日から2ヶ月以内に、税務署に申請書提出

メリット:最大65万円控除、30万円までの一括経費、家族への給与や赤字の繰越が認められる等

デメリット:なし

フリーランスになると欠かせないのが確定申告です。税務署に所得税の青色申告承認申請書を事前提出しておけば、毎年の確定申告で青色申告を選んで節税することができます。

青色申告の主なメリットの一つは、控除が最大65万円であることです。つまり、最大65万円も非課税となるんです。何も申請しない場合と比べると、とてもお得ですよね。

ただし、国税庁の資料「令和2年分の所得税確定申告から青色申告特別控除額 基礎控除額が変わります!!」で説明されているように、令和2年分の確定申告から控除額の改正が決まっています。65万円の控除を得るにはハードルが高くなるようですね。

特産品をもらってお得に節税:ふるさと納税

お手軽度:★★★★★

おトク度:★★

対象:所得税・住民税が非課税ではない人

開始手続:事前の申請不要

メリット:寄附合計額から2,000円を差し引いた分が所得税・住民税から控除される、地方自治体の名産品などが貰える

デメリット:寄附金額が少なめだと魅力的な返礼品が少ない、2,000円の出費が確実に発生する

ふるさと納税は、地方自治体に寄附をして名産品などを貰い、その寄付金額から2,000円を引いたお金が翌年の税金から控除される制度です。あらかじめ書類の提出などは要らないので、とても簡単に始められます。

ふるさと納税の特設サイトを覗くと、旬のフルーツやブランド和牛などの食料品、ホテル宿泊券、ご当地キャラクターグッズなど、返礼品は多種多様です。まるでショッピングをしているような気持ちになりますね。しかし、これが立派な税金の前払いになるんですよ。

確定申告時に寄附金額を記載して、返礼品と一緒に届く受領書を提出するだけで事務作業も完了するので、とても手軽です。

(引用元:さのちょく)

2019年の上半期にAmazonギフト券を還元して寄附金を募っていた、大阪府泉佐野市の広告を目にした人は多いことでしょう。かなり派手に広告を出して寄附金を集めていましたよね。泉佐野市には500億円近い寄付金が集まったそうです。(参考:ふるさと納税 豪華返礼品で対象除外の4市町が上位に)

しかし2019年6月の法改正で、泉佐野市を含む4自治体は、ふるさと納税の対象外の自治体となってしまいました。さらに返礼品は寄附金の3割以内と厳しく決められてしまったため、改正前と比べるとふるさと納税のお得感はだいぶ薄れてしまいました。それでも貰ってみたい返礼品や応援したい自治体がある場合には、積極的に活用して節税したいですね。

積み立ての退職金制度で節税:小規模企業共済

お手軽度:★★

おトク度:★★★★★

対象:所得税・住民税の税率が高めの人、長期間の積み立てに耐えられる人

開始手続:確定申告書の控え、契約申込書、預金口座振替申出書を中小機構に提出後、審査あり

メリット:掛け金は月1,000円から最大70,000円までで全額所得控除となる(毎年最大84万円の節税)、資金繰りに困った時の資金調達に使える、共済金受け取り時は課税優遇される

デメリット:開始手続きが煩雑、短期間での解約や任意解約をすると損をする

小規模企業共済は、個人事業主の退職金と呼ばれています。廃業した時と65歳以上になった時、法人を作る時に積み立ててきた掛け金が共済金として増えて戻ってくるからです。積み立ては月1,000円からを始められるので手軽です。掛け金は確定申告で所得控除できるので、毎年最大84万円の節税になります。

ただし、掛け金を払う期間が短い場合や任意解約をする場合には、トータルの掛け金より少ない額しか戻ってきません。減ってしまうのは悲しいので避けたいですよね。小規模企業共済を活用したい人は、積み立て期間に気をつけましょう。

中級者向け節税対策3選

老後の所得保障を手厚くしながら節税:国民年金基金

お手軽度:★★★

おトク度:★★★★

対象:国民年金を収めているフリーランス全員

開始手続:加入申込書の提出が必要

メリット:掛け金の全額が所得税・住民税から控除となる、老後に一定額を受給でき課税優遇される、予算に応じて掛け金の口数を選べる

デメリット:国民年金の付加年金との組み合わせができない、任意脱退・中途解約ができない

国民年金基金は、国民年金とセットで老後の所得保障ができる公的な個人年金です。申込書を提出して登録が完了すれば、2ヶ月後から引き落とし開始となります。始めるのは割と手軽です。

毎月の掛け金は加入時の年齢によって決まります。若いうちに始めた方が毎月の掛け金が圧倒的に安いので、始めるなら早い方がオススメです。

老後の資産形成をしながら節税:iDeCo(確定拠出年金)

お手軽度:★★

おトク度:★★★

対象:所得税・住民税の税率が高めの人、長期間の積み立てに耐えられる人

開始手続:iDeCoの積み立て口座開設のための申込書類の提出が必要

メリット:積み立ては月5,000円から最大68,000円までで全額が所得税・住民税から控除となる、運用益が非課税

デメリット:解約不可能、手数料が結構かかる、自ら運用する必要あり、60歳までは受給できない

金融商品を選んで、自分で積み立てる年金がiDeCoです。通常の年金は、国が加入者の代わりに運用しているのですが、iDeCoの場合は自分で運用方法を選べるんですよ。

投資をしたことのある人は知っていると思いますが、通常は運用して利益が出るとその20.315%は税金に消えてしまいます。しかしiDeCoの場合、運用益は非課税なんです。利益がすべて貰えるのは嬉しいですね!

その代わり、60歳まで引き出すことはできず、さらに口座維持費用や運用管理費用などの複数の手数料がかかってしまいます。特に毎月の積み立てごと&受給ごとにかかってくる収納手数料は、少額でも回数を重ねて見過ごせない金額になってしまいそうです。とはいえ、節税しながら投資できるのは楽しそうですよね。

取引先事業者の倒産にも備えながら節税:経営セーフティ共済(中小企業倒産防止共済)

お手軽度:★★★★

おトク度:★★★★

対象:フリーランス2年目以降の人

開始手続:確定申告書、納税証明書の提示とともに、申込書、同意書などの提出が必要

メリット:掛け金は月額5,000円から200,000円までで必要経費扱い(年間最大240万円の節税)、取引先倒産時は無担保で掛け金の10倍の借入が可能、1年以上の加入で解約手当金が受け取れる

デメリット:借り入れると掛け金が減る、累計800万円までしか掛け金に設定できない

経営セーフティ共済は、中小企業基盤整備機構(中小機構)が提供する共済制度です。

支払った掛け金は12ヶ月未満は掛け捨てとなりますが、40ヶ月以上積み立てをすれば解約手当金として100%戻ってくるのがポイントです。ただ、解約手当金を受け取る時には雑収入となり、税金の優遇はありませんので注意しましょう。

また、年間240万円(累計800万円)まで全額経費として計上できるため、節税によく活用されるそうですよ。(参考:年間240万円まで全額損金にでき節税できる倒産防止共済)

一緒に使いたい節税対策3選

少額投資で節税:NISA(一般NISA)

(引用元:NISA特設ウェブサイト)

お手軽度:★★★

おトク度:★★★

対象:日本に居住する20歳以上で資金に余裕がある人

開始手続:金融機関で口座開設に加えて、税務署による二重口座でない確認が必要

メリット:運用益が非課税、いつでも資金の出し入れが可能

デメリット:元本保証がない、積立金の税制優遇がない、損失繰越ができない、つみたてNISAとの併用はできない、2023年申し込み分までで制度終了

NISAは、自分で選んだ金融商品への新規投資が毎年120万円まで優遇される制度です。最大5年分の運用益が非課税となります。

NISA以外で投資をしたことがある人は知っていると思いますが、投資で利益が出ると通常20.315%もの税金が課せられます。ですが、NISAでは非課税なんです。うまく運用すれば5%以上の利益も見込めるでしょうから、おトクに生かしたいですね。

金融庁お墨付きの金融商品への少額投資で節税:つみたてNISA

(引用元:つみたてNISA早わかりガイドブック)

お手軽度:★★★★

おトク度:★★★

対象:日本に居住する20歳以上で資金に余裕がある人、投資を始めたい人

開始手続:金融機関で口座開設に加えて、税務署による二重口座でない確認が必要

メリット:年40万円までの新規投資が可能、運用益も受け取り時も非課税、運用先の投資信託は金融庁審査済みなので安心、自動買い付けで手間がかからない、いつでも資金の出し入れが可能

デメリット:元本保証がない、NISAとの併用はできない、積み立て金の税制優遇がない、損失繰越できない

初心者向けNISAといわれるのが、つみたてNISAです。NISAとは違って、投資できる金融商品が「コスト」「運用成績」などのポイントで金融庁審査を通過したものに限定されているので、投資が初めてでも安心して始めることができるんですよ。

つみたてNISAでは年40万円までの新規投資ができ、最長20年間が非課税期間と決まっています。投資で利益が出ると通常20.315%も課税されるのに、つみたてNISAでは非課税なんです。しかも受け取りの時も非課税です。魅力的ですね。さらに毎月などの決まったタイミングで自動的に買い付けてくれるので、手間もかかりません。いい金融商品に投資すれば、5%以上の利回りも見込めそうです。どんなものを選ぼうか、ワクワクしてきますね。

まるっとお任せ!専門家だから安心:税理士に相談しよう

お手軽度:★★★★★

おトク度:★★★

対象:フリーランスで活躍する全員、特に本業に専念したい人

開始手続:サービスや税理士事務所による

メリット:専門家だから安心、プロの目線で節税の相談に乗ってもらえる可能性あり

デメリット:費用がかかる

手間や時間をあまりかけたくない人は、積極的に税理士に相談しましょう。特に確定申告の時期は、申告の対応に時間を使うことなく本業に専念できますよ。

「そうは言っても、身近に税理士の知り合いはいないし、どうやって見つけたらいいんだろう?」と思う人もいると思います。そんな方に、フリーランス向けのサービスを紹介します。

Freelance Basics:ランサーズの確定申告サービス

「まずは確定申告だけでも税理士にお願いしたい」という人は、ランサーズのリーズナブルな確定申告 Freelance Basicsを活用してみませんか。無料で税理士を紹介してもらえ、依頼も29,800円からとお手頃価格です。確定申告・顧問税理士サービスの他にも、コワーキングスペースの無料利用や契約書リスク判定などのサービスが準備されているのでうまく活用したいですね。

節税を実践して、賢くフリーランスを続けよう

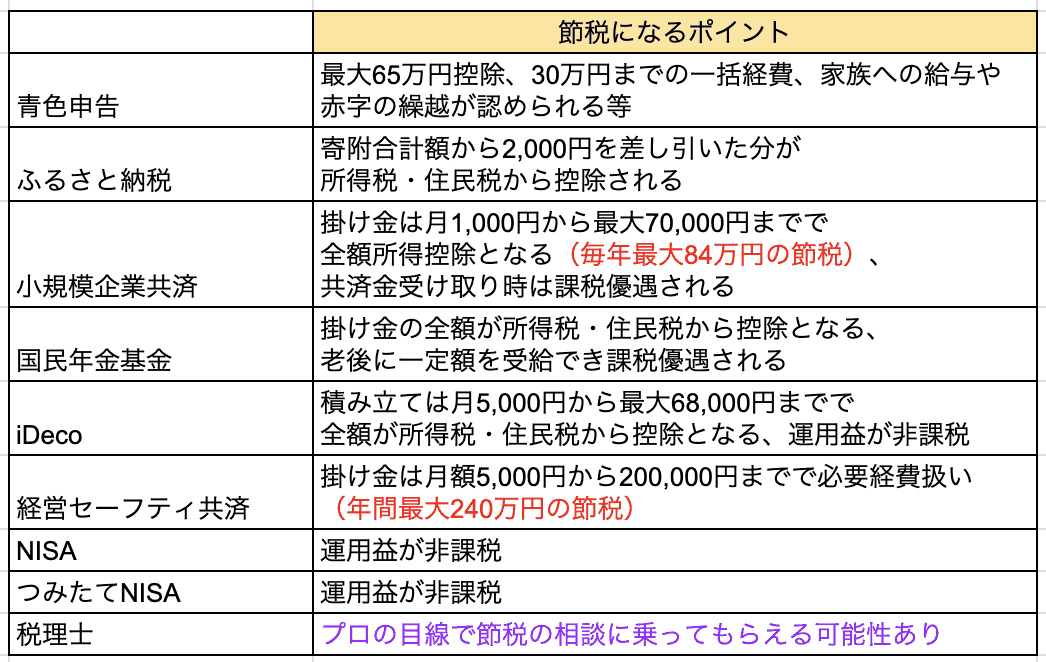

節税しながら投資や年金の積み立てになる9種類の節税方法を紹介しました。一度ここで情報をまとめてみましょう。9種類の節税方法のそれぞれのポイント、特に赤字の部分には注目したいですね。

324万円も控除が増えて節税になるというツイートは、この赤字部分の合計額について示していたのがわかります。

興味を持った対策はありましたか。税金をたくさん払いたくないからと、やみくもにモノを買って安易に経費を増やすのではなく、しっかり将来のことを考えたいですよね。資産形成に繋がる賢い節税を心がけて、賢くフリーランスを続けていきましょう。